En numerosas ocasiones el socio mayoritario de una empresa en la que también trabaja nos plantea la siguiente consulta: quiere hacer frente a un gasto extra, y necesita retirarse una retribución extraordinaria. ¿Qué le conviene más: aumentarse el salario o percibir un dividendo?

Coste IRPF según el nivel de rentas

Retribución extra. Dependerá de cuál sea el volumen de sus rentas (y, por tanto, su tipo marginal en IRPF) y del importe neto adicional que desee percibir.

El salario será un gasto deducible para la sociedad (por lo que ésta se ahorrará un 25% de la suma satisfecha) y un ingreso computable en la base general de su IRPF (por lo que tributará a un tipo que puede llegar a ser del 45% o 47%, según la comunidad autónoma).

El dividendo, por su parte, no será gasto para la sociedad, y tributará en el IRPF como renta del ahorro, con un tipo impositivo de entre el 19% y el 26%, según su cuantía.

Regla general. En general, si desea obtener una retribución extra de su empresa, le será de aplicación la siguiente regla:

Rentas bajas. El aumento de salario le saldrá más a cuenta si, al integrar dicha retribución adicional en la base general de su IRPF, va a tributar por ella a un tipo marginal no superior al 37% (es decir, si las rentas computadas en dicha base general, incluido el aumento de la retribución que pretende percibir, no van a superar los 60.000 euros).

Rentas altas. En cambio, si la renta imputable en la base general del IRPF –previa al cobro de la retribución extra– supera los 60.000 euros, esta retribución extra tributará a un tipo marginal del 45% (o incluso del 47%), en cuyo caso le convendrá más el dividendo.

Idea errónea. Muchas veces se dice que la tributación total derivada de percibir dividendos, que proceden de unas rentas que primero han tributado en el Impuesto sobre Sociedades (a un tipo del 25%) y después en la base del ahorro del IRPF (a un tipo de entre el 19% y el 26%), es similar a la derivada de cobrar un salario (imputable en la base general del IRPF a unos tipos que pueden llegar a ser del 47%). No obstante, si se hacen números, esto no siempre es así.

Para un mismo neto percibido, si sus rentas son bajas sale más a cuenta percibir un mayor salario, mientras que si son altas es mejor cobrar un dividendo.

Ejemplo

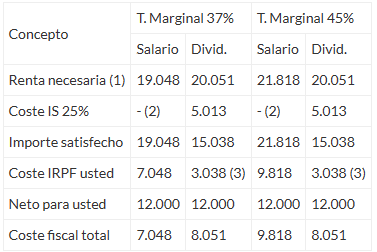

Coste fiscal. Usted desea cobrar 12.000 euros netos adicionales de su empresa. Pues bien, si su tipo marginal en el IRPF es del 37%, le interesará aumentar su salario (ahorrará 1.003 euros). En cambio, si su tipo es del 45%, le conviene más cobrar un dividendo (en ese caso, el ahorro será de 1.767 euros):

Ingresos que ha de obtener su empresa para poder satisfacer un mayor salario o un dividendo. Al ser socio mayoritario y cotizar en el RETA, el aumento de salario no repercute en los costes de cotización.

Al contrario de lo que ocurre con el dividendo, las retribuciones salariales son un gasto deducible, por lo que la suma que su empresa destine a satisfacerle un mayor salario permitirá reducir el coste del Impuesto sobre Sociedades.

Se considera que usted no obtiene otros rendimientos del capital mobiliario, por lo que los primeros 6.000 euros de dividendos tributan al 19% y el resto al 21%.

En caso de salario

Valor de mercado

Participación. Eso sí: si usted es propietario de al menos el 25% del capital (o bien se da otra circunstancia que hace que esté vinculado con la sociedad –por ejemplo, que sea su cónyuge u otro familiar de hasta tercer grado el que ostente dicha participación–), el salario que se retire deberá estar valorado a precios de mercado. Es decir, su cuantía debe ser similar a la que cobraría un tercero independiente que desarrollase sus mismas funciones en la empresa.

Comparables. A estos efectos, tome como referencia “comparables internos” (por ejemplo, lo que cobren otros trabajadores que no sean socios y desarrollen funciones similares) o “comparables externos”, como por ejemplo: la retribución que el convenio colectivo del sector y ámbito geográfico establezca para su categoría y funciones desempeñadas. Ofertas de empleo para funciones similares a la suya publicadas en Internet. Datos sobre retribuciones que aparezcan en informes realizados por empresas especializadas en Recursos Humanos, etc.

Utilice esta información sobre todo para demostrar que su salario no es inferior al de mercado. Como ha visto, el tipo marginal es inferior cuanto menor sea el salario que se retire, por lo que lo normal será que Hacienda sólo le pida explicaciones si se retira un salario bajo.

En caso de dividendos

Límites al reparto

Partidas obligatorias. Si se decide por los dividendos, tenga en cuenta que antes de repartirlos los beneficios deben destinarse a cubrir ciertas partidas obligatorias [LSC, art. 273]:

Reserva legal. Un 10% del beneficio debe destinarse a la reserva legal, hasta que ésta alcance el 20% del capital (una vez alcanzado ese límite, no debe aportarse nada más).

Pérdidas. Las pérdidas de ejercicios anteriores que reduzcan el valor neto de la sociedad por debajo del capital deben compensarse.

Reservas Estatutarias. Aunque no es frecuente, los estatutos pueden prever otras reservas obligatorias; por ejemplo, que durante los primeros años de actividad de la empresa parte de sus beneficios se asigne a una reserva especial, no disponible.

En las empresas que tienen contabilizado en su activo gastos de investigación y desarrollo (I+D), el reparto sólo es posible si existen reservas voluntarias suficientes que cubran la cuantía de dichos gastos.

Piense, además, que todos los socios deberán cobrar su parte de dividendos (en proporción a su participación en el capital), por lo que esta opción será más viable si usted es socio único o si todos los socios trabajan en la empresa y ostentan participaciones similares.

¿Cuándo se pueden repartir?

En general. La distribución puede realizarse con cargo a los resultados del ejercicio o contra reservas:

Contra resultados. Si se realiza con cargo a los resultados del ejercicio, la Junta deberá aprobar previamente las cuentas anuales y la distribución del resultado. Si no se indica el momento y la forma de pago en el acuerdo de distribución, los dividendos se abonan en el domicilio social a partir del día siguiente al del acuerdo.

Contra reservas. También es posible el reparto en cualquier momento del ejercicio con cargo a las reservas disponibles, y respetando los límites indicados más arriba.

A cuenta. La ley también permite repartir un dividendo a cuenta de los beneficios del propio ejercicio corriente, reparto que puede ser acordado por la Junta o por el administrador. A estos efectos:

Los administradores deben formular un informe o estado contable en el que se justifique que la sociedad dispone de tesorería suficiente para realizar ese reparto a cuenta. Este informe se deberá incluir en la memoria que forma parte de las cuentas anuales.

La cantidad a distribuir no podrá exceder de la cuantía de los resultados obtenidos desde el fin del último ejercicio, deduciendo las pérdidas de ejercicios anteriores, las reservas obligatorias (legales o estatutarias) y la estimación del Impuesto sobre Sociedades que se deberá pagar por el beneficio esperado.

Si se distribuyen dividendos o cantidades a cuenta de dividendos incumpliendo los requisitos establecidos en la ley, los socios que los hayan percibido deben devolverlos a la sociedad, con los intereses legales.