El próximo 7 de abril arranca la Campaña de Renta 2020 y la AEAT ha comenzado a publicar determinada información de ayuda en su página web, en aras a facilitar la confección de la declaración.

Entre las cuestiones conflictivas, nos encontramos con la problemática relacionada con los trabajadores que en el ejercicio 2020 se vieron afectados por un expediente de regulación temporal de empleo (ERTE) como consecuencia de la crisis sanitaria originada por el COVID-19.

Para este colectivo -formado por cerca de 3.500.000 contribuyentes- que el año pasado percibieron prestaciones del SEPE, se recuerda que las prestaciones por ERTE son rendimientos del trabajo sujetos a IRPF y no exentos y se centra la problemática en dos cuestiones, fundamentalmente:

- posibilidad de resultar obligados a presentar declaración al contar con dos pagadores, su empleador y el propio SEPE y/o

- haber recibido abonos del SEPE no procedentes.

1.- Efecto de un segundo pagador en la declaración de Renta (empleador + SEPE)

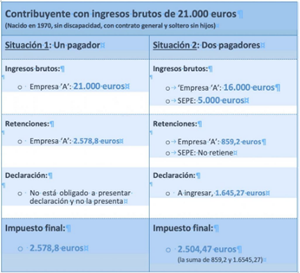

Con carácter general, los contribuyentes tienen que presentar declaración por IRPF cuando sus rendimientos del trabajo superan los 22.000 euros. Ahora bien, cuando cuentan con dos o más pagadores –sería el caso de un empleador y del SEPE–, ese límite se reduce a 14.000 euros si el importe percibido por el segundo y restantes pagadores supera los 1.500 euros.

El SEPE no tiene obligación de retener cuando las cuantías que ha abonado durante el año no superan los 14.000 euros, aunque el contribuyente puede solicitar en su momento que se le retenga o se le aplique un porcentaje mayor de retención, más ajustado a la tributación efectiva que debe soportar en función del global de sus ingresos en el ejercicio.

Hay que tener en cuenta que las retenciones, en la medida en que puedan estar ajustadas a los ingresos del contribuyente en el conjunto del año, simplemente anticipan el impuesto que finalmente debe pagar ese contribuyente.

El hecho de tener dos pagadores no implica pagar más impuestos, pero sí implica haber tenido menos retenciones durante el año, y tener que regularizar el pago de impuestos en el momento de la Declaración de la Renta. Veamos un ejemplo ilustrativo:

2.- Percepción de abonos no procedentes

La situación del contribuyente en el caso de que el SEPE haya realizado un abono superior al que corresponde, a efectos de declaración en la Campaña de Renta, será diferente en función de si el SEPE ha iniciado/completado ya el expediente de reintegro de ese exceso en el momento en que el contribuyente presente su declaración, o si todavía el expediente de reintegro no se ha iniciado.

La AEAT recomienda que si el contribuyente desconoce la cantidad que debe devolver, consulte al SEPE la cuantía exacta o aproximada de esa devolución que debe realizar. Alternativamente, puede esperar que avance la Campaña de Renta, aumentando así la posibilidad de recibir la notificación del SEPE con la cantidad a devolver.

También se informa de que la AEAT está en contacto permanente con el SEPE y se irán recibiendo ficheros periódicamente, por lo que se irá actualizando la información disponible en Renta Web durante el periodo de Campaña.

Los supuestos que pueden producirse son los siguientes:

- A) Que el reintegro de lo pagado en exceso por el SEPE ya se haya producido en 2020. En tal caso, a la Agencia Tributaria ya le constará la cantidad correcta, ese importe correcto aparecerá reflejado en los datos fiscales y el contribuyente presentará su declaración normalmente a partir de esos datos, sin tener que solicitar rectificaciones posteriores.

- B) Que el reintegro de lo pagado en exceso por el SEPE no se haya producido en 2020. En este caso es necesario distinguir dos alternativas:

o Que el SEPE ya haya iniciado el procedimiento de regularización:

El SEPE lo comunicará a la Agencia Tributaria y en los datos fiscales la Agencia informará al contribuyente de los dos importes, el inicialmente abonado por el SEPE y el de la devolución ya practicada, o pendiente de realizar por el contribuyente al SEPE. Si el contribuyente está de acuerdo con las cuantías a reintegrar al SEPE, podrá trasladar esa información a Renta Web y presentará su declaración normalmente, sin tener que solicitar rectificaciones posteriores. En todo caso, el contenido de la casilla es modificable por el contribuyente si no está de acuerdo con el importe.

o Que el SEPE no haya iniciado el procedimiento de regularización:

En este otro supuesto, si el SEPE ha comunicado a la Agencia Tributaria que ha detectado cuantías indebidamente percibidas, la Agencia informará al contribuyente en datos fiscales de que existe una cantidad pendiente de devolución al SEPE, pero no podrá concretar su cuantía al no conocerla. Figurará en Renta Web el apartado correspondiente a cuantías indebidamente percibidas pagadas por el SEPE por ERTE, pero sin importe.